无论继承的资产种类如何,"提前考虑继承问题 "都是非常重要的。

在子女、孙子女或其他人有生之年将部分资产赠与他们,并提前将资产传给下一代,可以节省遗产税。众所周知的典型资产转移方法有活体捐赠 "有两种类型:"日历年税制 "和 "继承时结算税制"。日历年税制为每年免税额高达 110 万日元这将是每年向您的子女和孙辈赠送 110 万美元,在无需缴纳赠与税的情况下将资产转移给他们,同时减少您自己的财富,从而避免遗产税。

允许在继承遗产时清算遗产税的税制是指允许一名赠与人(赠与人)为一名受赠人(受赠人)接受总额不超过 2,500 万日元的赠与而无需缴纳赠与税的制度。

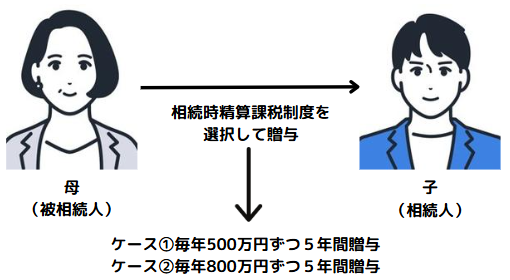

在您还活着的时候,将财产转移给您的子孙、活体捐赠方法之一继承税制本节介绍如何

本文介绍了遗产税的一般基本知识。

有关个人遗产税的具体建议和计算方法,请咨询税务顾问。

遗产税措施 (2) - 遗产税制

遗产税制度的特点

遗产税制度鼓励父母或祖父母将资产转移给子女或孙辈(生前赠与)。

累计总额不超过 2,500 万日元的赠与无需缴纳赠与税。

不过,需要注意的是,在继承时使用税制结算的赠与财产(累计总额不超过 2 500 万日元)、在继承发生时,成为需要缴纳遗产税的遗产。这意味着什么?这意味着当捐赠人去世时,遗产是根据捐赠财产的价值和继承财产的价值之和计算出来的,然后作为遗产税一次性支付。

也就是说,对于那些拥有大量土地或其他不动产或金融资产的人来说、您将按高于赠与税的税率缴纳遗产税因此,使用该系统没有任何好处。

相反,对于那些 "遗产很少 "或 "因债务而无遗产税 "的人来说,这一制度可以提供帮助、将财产转移给子女和孙辈可能无需缴纳赠与税或遗产税。

2024 年修正案

除了以前累计 2 500 万日元的特别免税额外,现在每年 110 万日元或以下的赠与也可免税。每年 110 万日元的基本免税额不受特别免税额(累计总额为 2 500 万日元)的限制,在继承遗产时也不计入遗产。换句话说,2024 年修正案增加了 "继承时结算税制 "的优惠。下面举例具体计算无需缴纳赠与税的最高金额。

2,500 万日元(累计)+110 万日元 x 赠送年数

如果上述金额超过 2,500 万日元、超出部分需缴纳 20% 的赠与税。不过,在继承遗产时,所缴纳的赠与税可在计算遗产税时扣除。

此外,由于此次修订,如果采用日历年税制而非遗产税制,则在死亡当年起七年内所作的赠与将计入遗产,如同未作赠与一样。(欲了解更多信息。日历年税制栏。(另见)。

遗产税计划的具体例子

现在,让我们通过具体实例来了解一下遗产税制度。

继承财产数额的差异

首先,有遗产需要缴纳遗产税和没有遗产需要缴纳遗产税是不同的。

选择继承税制而在生前捐赠的 2 500 万日元将计入遗产并缴纳继承税。

案例(i).

遗产税的应纳税总额为 7500 万日元,包括 5000 万日元的继承财产和 2500 万日元的继承财产,其中 2500 万日元的继承财产选择了继承时清算的遗产税制度、580 万美元的遗产税。情况将会如此。

7500 万 - 3600 万(基本扣除)= 3900 万 x 20% - 200 万 = 580 万

案例(ii).

继承应纳税额为 7 500 万日元,计算方法是在 5 000 万日元继承财产的基础上,加上继承税制度规定的 2 500 万日元。但是,如果在继承开始时有 8 000 万日元的债务,则该债务将从继承应纳税额中扣除,因此,继承应纳税额为 8 000 万日元、无需缴纳遗产税。

一个稍微极端的例子。

我自己的经历就是第②种情况。

我的母亲突然去世,有一笔突如其来的遗产,但我没有做任何遗产税规划,在失去母亲的悲痛和困惑中,我咨询了行政律师和税务会计师,并办理了继承手续,但当我发现可能要从留下的财产价值中征收 "非常高的遗产税 "时,我慌了。我还记得,当我发现留下的财产价值可能要缴纳很高的遗产税时,我惊慌失措。

随后对遗产进行了清理,发现剩余的房产建筑费用债务无需缴纳遗产税。

如果没有债务,你就不得不变卖部分继承财产并缴纳遗产税。这让我意识到,我需要尽快采取行动。

捐赠财产价值的差异。

案例(i).

(500 万日元 - 110 万日元) x 5 年 = 1 950 万日元 < 2 500 万日元

在这种情况下,这是因为礼物低于 2,500 万日元的基本免税额、无需缴纳赠与税。

但是,如果母亲去世,继承资产为 5000 万日元,那么免征继承税的 19500 万日元将被计入继承资产,继承资产将为 6950 万日元。征收遗产税。

案例(ii).

(800 万日元 - 110 万日元) x 5 年 = 3 450 万日元 > 2 500 万日元

在这种情况下,这是因为礼物超过了 2 500 万日元的基本免税额、950 万日元是捐赠的 3 450 万日元减去 2 500 万日元的基本扣除额后的数额,需要缴纳 20%=190 万日元的赠与税。

在这种情况下,已缴纳的 190 万欧元赠与税可从遗产税中扣除。

哪些人在继承遗产时有资格享受定居税制

对于赠与人(给予钱财的人)和受赠人(接受钱财的人)来说,在遗产继承时,哪些赠与可以根据税制进行结算征税是有限制的。下列人员以外的其他人员赠与或接受的礼物不符合本计划的条件,需缴纳礼物税。

需要注意的是,该制度不适用于赠与配偶或赠与兄弟等情况,因为兄弟既无配偶也无子女,是另一个假定继承人。

- 捐赠者:60 岁或以上的父母或祖父母

- 受益人:18 岁或以上的子女或孙子女

请注意,子女必须是推定继承人(包括血缘继承人),而孙辈则不需要是推定继承人。

这并不奇怪,因为除非孩子已经去世,否则孙辈不会被推定为继承人。

继承时的结算税制与日历年税制之间的关系。

如 "赠与税 "一栏所述,日历年应税赠与(每年免税额不超过 110 万日元)和继承时结算的税收制度是可选择的。

还有这个选择、您可以选择按捐赠人或按受赠人进行捐赠。。

然而一旦选择了继承时间结算征税制度(通知税务局),以后年份的赠与将自动适用继承时间结算征税制度,不能恢复到日历年征税。

继承时的结算税制与日历年税制之间的关系可归纳如下。

- 每个捐赠者和受捐赠者均可选择

- 继承税制一旦选定,终身不得更改。

- 如果选择继承税制,累计总额最高可达 2 500 万日元。

每个受赠人(接受财产的人)都可以分别选择继承时清算的税收制度还是日历年税收制度。

反之,对于每个捐赠人(财产转让人),受赠人(财产接收人)可以分别选择在继承时清算的税制还是日历年税制。

继承遗产时结算税制的注意事项

2024 年修正案使遗产税制度更易于使用,但如上所述,也有一些需要注意的地方。其中有利有弊,总结如下。

每年不超过 110 万日元的赠与不计入继承税制的最高限额 2 500 万日元。

每位捐赠者都可以选择按照遗产税制或日历年税制征税。

无论是一次性赠与还是多次赠与,累计赠与总额不超过 2,500 万日元的赠与均无需缴纳赠与税。

在遗产税制下,赠与资产没有任何限制。可以是现金,也可以是不动产。

一旦选择了遗产税制,就不可能再恢复到日历年征税。

小型住宅区不属于特殊例外情况。(有关小型住宅区特殊例外情况的更多信息,请参阅此处)。

这些是部分遗产税计划。

继承计划和生前预嘱的各种制度是日本政府为保护日本人的生命而设立的制度。请考虑充分利用这些制度,将您的宝贵财产传给您的亲人。

评论。