相続税は、家族や親しい人が亡くなった際に、その財産を受け継ぐ際に発生する税金です。しかし、多くの人にとって相続税は複雑で理解しにくいものと感じられがちです。特に、2015年の法改正以降、課税対象が大幅に拡大したことで、多くの家庭が相続税に直面しています。本コラムでは、相続税の基本的、一般的な仕組み、日本の現状及び基礎的な計算方法についてわかりやすく解説し、安心して次世代に財産を引き継ぐための知識を提供します。

我が家でも相続税?相続税についての6つのポイントと現状

1. そもそも相続税とはなに?

相続税とは、亡くなった人(被相続人)の財産を相続したときに、その財産に対して課される税金です。相続する財産には、現金や預金、不動産、株式などの資産が含まれます。

相続税の目的は、財産の集中を防ぎ、社会の公平性を保つことです。相続税は、被相続人が亡くなった時点で遺産の総額を計算し、その総額が基礎控除額を超えた場合に課税されます。相続人の人数や遺産の内容によって、納めるべき税額は異なります。

相続税は、遺産を受け取る個々の相続人に課されるのではなく、遺産全体に対して計算され、相続人がその額を分担して納める仕組みになっています。また、一定の控除や特例があるため、早めの対策や専門家のアドバイスが重要です。

- 富の再分配機能

人の一生を通じて特定の人に集中した財産を国家が税金として徴収し、これを社会に還元する。「富の再分配」が相続税の主な目的です。 - 所得税の補完機能

日本で一定の所得のある人は毎年の所得に対して所得税がかかり、所得税を負担した後の可処分所得で日々の生活を営みます。一方で各種の税制優遇により、課税が繰り延べられていたりするなど、必ずしも全ての所得に対して課税済みであるとは限りません。相続税は、これらの現実の総合的結果として形成された財産に対して、死亡の時点で再度、税金を清算する機能を有しており「所得税の補完的機能」があると言われています。

2. 相続税の課税対象者の推移を知ろう

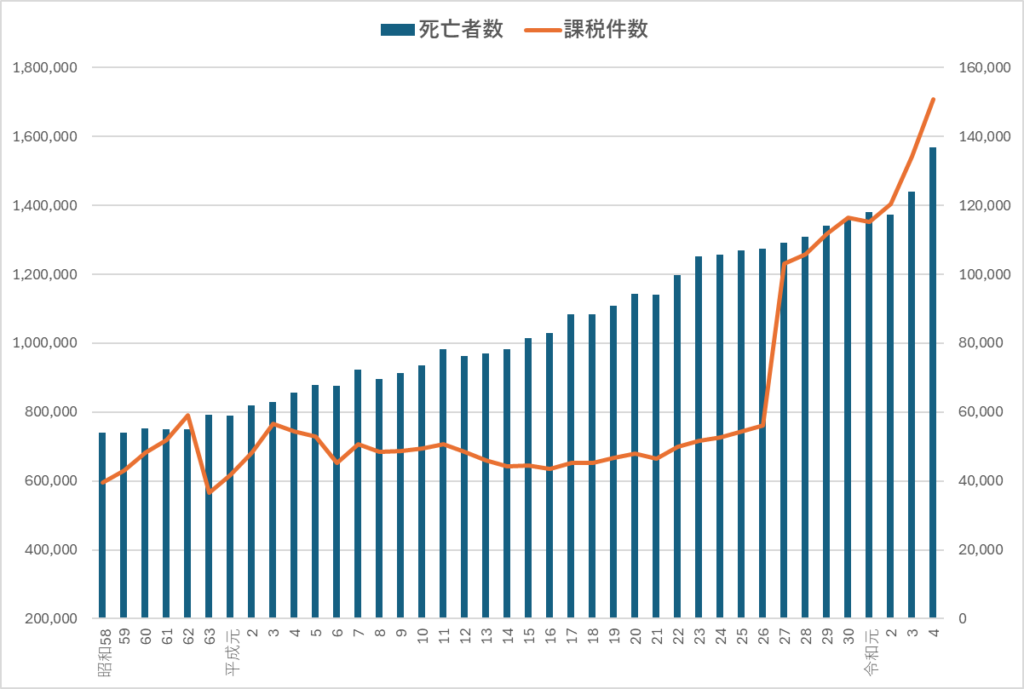

相続税の課税件数は、近年増加傾向にあります。特に、2015年の相続税法改正以降、課税対象となる件数が大幅に増えました。この改正では、相続税の基礎控除額が引き下げられたため、従来は相続税の対象とならなかった多くの家庭も課税対象となるようになりました。

具体的には、相続税の課税件数は以下のような推移をたどっています。

(著者作・参照元:財務省 相続税の課税状況の推移)

2014年以前

基礎控除額が「5,000万円 + (1,000万円 × 法定相続人の数)」であり、相続税の課税対象は全体の約4%程度でした。

2015年の改正後

基礎控除額が「3,000万円 + (600万円 × 法定相続人の数)」に引き下げられ、課税対象が拡大。この結果、課税対象件数は急増し、全国の相続のうち約8%前後が相続税の対象に。

近年の推移

2019年以降も同様の水準が続き、毎年およそ8%前後の相続が課税対象となっています。課税対象となる件数は年間で約11万件を超えており、以前に比べて2倍以上の世帯が相続税を支払う状況です。

要因

この増加の背景には、相続税の基礎控除額引き下げに加え、地価の高騰(特に都市部)や高齢化に伴う相続件数の増加などが影響しています。多くの家庭で相続税対策の必要性が高まっている状況です。

3. 相続税の特徴について知ろう

相続税にはいくつかの特徴があります。これらの特徴により、相続税の負担や対策が重要となります。

- 累進課税制度

相続税は、遺産の金額が大きくなるほど税率が高くなる累進課税方式を採用しています。遺産総額が大きいほど、税率も段階的に上がります。高額な遺産を相続する場合は、税負担が重くなるため、適切な対策が必要です。- 税率は10%から最高で55%まで段階的に設定されており、以下のように適用されます。

- 1,000万円以下:10%

- 3,000万円以下:15%

- 5,000万円以下:20%

- 1億円以下:30%

- 3億円以下:40%

- 3億円超:55%

- 税率は10%から最高で55%まで段階的に設定されており、以下のように適用されます。

- 基礎控除がある

相続税は、遺産の総額が基礎控除額を超えた場合に課税されます。この基礎控除額は、「3,000万円 + 600万円 × 法定相続人の数」という計算式で算出されます。基礎控除額以下の財産については相続税がかかりません。 - 遺産の総額に課税される

相続税は、個々の相続人に対してではなく、被相続人(亡くなった人)の遺産全体に対して計算されます。その後、各相続人が取得した財産額に応じて負担する税額が決まります。財産全体で課税されるため、誰がどの財産を相続するかによって納税額が変わることがあります。 - 相続人以外でも課税される場合がある

相続財産を取得する人は、一般的には相続人(配偶者や子、兄弟)ですが、たとえば相続人以外の人が遺贈(遺言によって特定の人(相続人または相続人以外)を指定してする贈与)または、死因贈与(死亡によって生じる生前の贈与契約)により財産を取得した人も相続税の対象となります。 - 現金以外の資産にも課税される

相続税は、現金や預金だけでなく、不動産や株式、宝石、車などの資産にも課税されます。特に不動産の場合、相続時に現金化するのが難しいことが多く、納税のために資産を売却するケースもあります。 - 配偶者控除や特例がある

配偶者が相続する場合、「配偶者の税額軽減」という大きな控除が適用されます。配偶者が相続する財産については、1億6,000万円または法定相続分までの財産には相続税がかからないため、事実上、配偶者にはほとんど税がかからないケースが多いです。

ほかにも、小規模宅地等の特例など、一定の条件を満たす場合に、宅地の評価額が減額される特例があります。 - 納税は基本的に現金一括払い

相続税は、相続発生から10ヶ月以内に納税しなければなりません。通常は現金で一括納付する必要があり、支払いのために資産を売却することがあるため、事前の計画が重要です。

これらの特徴から、特に資産が多い場合や不動産を所有している場合は、適切な相続税対策を行うことが重要となります。

4. どれくらいの財産の人が相続税を払っているか知ろう

それではどれくらい相続財産があると相続税の対象になるのでしょう?

令和3年の国税庁のデータによると、相続等の課税対象となった人134,275人のうち、被相続人に係る課税価格階級を見ると、5,000万円以下の人が13,496人(10%)、5,000万円超1億円以下の人が68,078人(51%)、1億円超2億円以下の人が34,382人(25%)になっていることが分かります。

つまり2億円以下の財産で相続税の課税対象となっている人が全体の86%となっています。

(著者作・参照元:国税庁 相続税課税価格階級別データ)

前掲の通り、相続財産には現金、預貯金、有価証券、宝石、自動車、不動産などが含まれます。

「うちには財産なんてほとんどないから」と思い込んで生前になんの対策も取らずにいると、実際に相続が発生したときに慌てることになりかねません。

5. 相続税がかかるか否かの判断しよう

相続税は、相続財産の合計金額が遺産にかかる基礎控除額を超える場合かかる税金です。

「基礎控除額」は、次の算式により計算した金額です。

遺産にかかる基礎控除額=3,000万円+600万円x法定相続人

相続税が課税されるかどうかは、財産の総額と法定相続人の数によって異なりますが、一般的には、遺産総額が4,000万円から5,000万円程度を超えると相続税の対象になることが多いと言われています。

たとえば、法定相続人が2人いる場合、基礎控除額は3,000万円+600万円x2人=4,200万円なので、遺産総額がそれを超えると課税の対象になります。都心部で土地や住宅を持っている場合は、地価が高いため、想定よりも早い段階で課税対象となるケースがよくあります。

6. 相続税のおおまかな計算方法を知ろう

それでは最後に相続税の計算方法をご紹介します。

相続税の計算は複雑ですが、大まかな手順を理解することで概要を把握できます。以下に、相続税の計算方法の基本的な流れを説明します。

各計算段階で加算される財産と控除できる財産があります。個別具体的な税額計算は税理士に依頼しましょう。

更に別コラムで相続税の計算についてもう少し深掘りして解説しておりますので、詳細をお知りになりたい方は是非こちらもご参照ください。

- 遺産総額の算出

まず、被相続人(亡くなった人)の遺産総額を算出します。現金、預金、不動産、株式、生命保険金などの財産をすべて合計します。ただし、借金や葬儀費用などの債務は差し引かれます。

【例】遺産総額:1億円、債務や葬儀費用:1,000万円 → 遺産総額は9,000万円 - 課税対象となる課税価格の計算

次に、遺産総額から基礎控除額を差し引き、課税対象となる遺産額(課税遺産総額)を算出します。

①の課税価格から基礎控除額(3,000万円+600万円x法定相続人の数)を引いたものが「課税遺産総額」となります。

【例】法定相続人が配偶者と子2人の場合

9,000万円-(3,000万円-600×3) = 4,200万円

非課税財産(債務、死亡保険金の一部、死亡退職金の一部等)を差し引きます。 - 法定相続分に応じた仮の取得分を計算

課税遺産額が確定したら、これを法定相続人の法定相続分に基づいて分配し、各相続人が仮に取得したものとして計算します。実際にどう分けたかは関係なく、法定相続分に基づいて計算します。

【例】法定相続人が配偶者と子2人の場合、法定相続分は次の通りです。- 配偶者: 1/2、子1: 2/1x2/1= 1/4子2: 1/2x1/2= 1/4

→ 課税遺産額4,200万円を法定相続分で分けると

配偶者: 2,100万円

子1: 1,050万円

子2: 1,050万円 - 各相続人の仮の取得額に応じた税率を適用

各相続人の仮の取得額に対して、相続税の累進税率を適用します。相続税率は10%〜55%の範囲で、取得額が多いほど税率が高くなります。

【累進税率の例】:- 配偶者の2,100万円に対して → 税率15%・控除額50万円 → 税額265万円

- 子1の1,050万円に対して → 税率10% → 税額105万円

- 子2の1,050万円に対して → 税率10% → 税額105万円

- 相続税額の合計を計算

各相続人ごとに計算した税額を合計します。この時点で、遺産全体に対する相続税額が算出されます。

【例】合計税額: 265万円 + 105万円 + 105万円 = 475万円 - 各相続人の実際の相続分に応じて税額を分担

最後に、実際の相続分に応じて税額を分配します。実際にどの相続人がどの財産をどれだけ受け取るかに基づいて、各自が負担する相続税額が決まります。

非課税財産(小規模宅地の特例等)を差し引きます。 - 配偶者控除や特例の適用

配偶者控除や小規模宅地等の特例、死亡保険金・死亡退職金の一部控除などが適用される場合、これらの控除を差し引いた後、最終的な相続税額が確定します。例えば、配偶者は1億6,000万円までまたは法定相続分までの相続に対しては相続税がかかりません。

- 遺産総額:1億円

- 基礎控除額:4,800万円(法定相続人3人)

- 課税遺産額:4,200万円

- 法定相続分による分割

- 配偶者:2,100万円

- 子1:1,050万円

- 子2:1,050万円

- 累進課税適用後の税額

- 配偶者:265万円

- 子1:105万円

- 子2:105万円

- 相続税合計:475万円

まとめ

いかがだったでしょうか。

相続税は一般的に贈与税などに比べると税率が高く設定されています。

早い段階で相続対策をしておくことはとても重要なことです。

上級相続診断士、宅地建物取引士の資格を持つ行政書士に相談してみませんか。

コメント