相続財産の多岐に関わらず「相続についてあらかじめ考える」ことはとても重要なことです。

相続対策としては子、孫などに生前に財産の一部を贈与し、予め財産を次の世代に引き継いでおくことで、相続税を節税することが可能となります。代表的で良く知られている資産の移転方法は「生前贈与」で、「暦年課税制度」と「相続時精算課税制度」があります。暦年課税制度は毎年110万円までは非課税となります。毎年110万円ずつ子や孫に資産を贈与し、贈与税を払うことも無く子供に財産を移転して、自分の財産を少なくすることで相続税対策となります。

相続時精算課税制度は、贈与者(贈与する人)1人につき、受贈者(贈与を受ける人)1人に対して累計で2,500万円まで贈与税を納めずに贈与を受けることができる制度です。

今日は自分が生きている間に、子や孫に財産を移転しておく、「生前贈与」のやり方の1つである「相続時精算課税制度」について解説します。

本記事は相続税の一般的な基礎知識を紹介するものです。

個別具体的な相続税の相談、計算は税理士に相談しましょう。

相続税対策②ー相続時精算課税制度

相続時精算課税制度の特徴

相続時精算課税制度とは、父母または祖父母から、子または孫へ資産の移転(生前贈与)を促す制度です。

累計で2,500万円まで贈与税がかかりません。

但し、注意しなければいけない点は、相続時精算課税制度を利用して贈与をした財産(累計2,500万円まで)は、相続が発生した際に相続税の対象となる相続財産になることです。つまり贈与者が亡くなったときにその贈与財産の価額と相続財産の価額を合計した金額から相続財産を計算し、一括して相続税として納税します。

つまり土地などの不動産や金融資産などが多くある人にとっては、贈与税よりも税率が高い相続税を支払うことになりますので、この制度を利用するメリットはないと言えます。

逆に「相続財産はほとんどない」「借金があるから相続税はかからない」という方にとっては、この制度を利用することにより、贈与税も相続税も支払うことなく、子や孫に財産を移転できることがあります。

令和6年改正

これまでの累計2,500万円の特別控除に加えて、年110万円以下の贈与については非課税となりました。この基礎控除の年110万円は特別控除(累計2,500万円)の対象外となり、相続発生時に相続財産に加算されません。つまり令和6年改正によって、より「相続時精算課税制度」のメリットが増えたことになります。贈与税がかからない上限額の具体的な計算例は以下の通りです。

2,500万円(累計)+110万円x贈与した年数

上記の金額が2,500万円を超えた場合、超えた金額に対して20%の贈与税が課税されます。但し支払った贈与税は相続発生時に相続税を計算する際には控除されます。

またこの改正により相続時精算課税制度ではなく、暦年課税制度を利用した場合、お亡くなりになった年から7年以内の贈与は贈与がなかったものとして相続財産に加算することになりました。(詳しくは暦年課税制度のコラムをご覧ください)

相続時精算課税制度の具体例

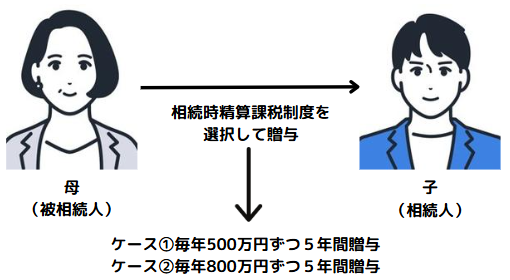

それではここから相続時精算課税制度について、具体例で見てみましょう。

相続財産の金額による違い

まずは相続税の課税対象となる財産がある場合と無い場合の違いです。

相続時精算課税制度を選択して生前贈与した2,500万円は、相続財産に加算して相続税の対象となります。

ケース①の場合

相続財産5,000万円に相続時精算課税制度を選択した2,500万円を加算した合計7,500万円が相続税の課税価格となり、相続税額は580万円となります。

7,500万円 – 3,600万円(基礎控除)= 3,900万円 x 20% – 200万円 = 580万円

ケース②の場合

相続財産5,000万円に相続時精算課税制度を利用した2,500万円を加算して7,500万円が相続税の課税価格となります。しかし相続開始時に借金が8,000万円ある場合、この負債は相続税の課税価格から控除されますので、相続税がかかりません。

ちょっと極端な例ですが。

私自身の体験ではケース②でした。

母親が突然死して急に相続が発生したのですが、なんの相続税対策もしておらず、母を亡くした悲しみと混乱の中、行政書士と税理士に相談して相続手続きを進めて行きましたが、残された不動産の価値から「かなり高額な相続税がかかるかもしれない」と分かり、パニックになったのを覚えています。

その後、遺産整理を進めていくと、不動産の建築費についての借金を残っており相続税はかからないことが分かり事なきを得ました。

もし借金が無かったら相続不動産の一部を売却して相続税を支払わなければならないところでした。早めの対策が必要だと痛感しましたね。

贈与財産の金額による違い

ケース①の場合

(500万円-110万円)x5年間 =1,950万円 <2,500万円

この場合、基礎控除2,500万円を下回る贈与ですから、贈与税は発生しません。

ただし相続税については母親が他界し、相続された資産が5,000万円あったとすると、非課税であった1,950万円が相続財産として加算され、相続財産6,950万円として相続税の課税対象となります。

ケース②の場合

(800万円-110万円)x5年間 =3,450万円 >2,500万円

この場合、基礎控除2,500万円を上回る贈与ですから、贈与した金額3,450万円から基礎控除額2,500万円を引いた950万円に対して20%=190万円の贈与税が課税されます。

この場合支払った贈与税190万円は相続税から控除されます。

相続時精算課税制度の適用対象者

相続時精算課税制度を利用できる贈与は、贈与者(お金をあげる人)と受贈者(お金をもらう人)について制限があります。下記以外の人からの贈与、または下記以外の人が贈与を受けた場合にはこの制度を利用することができず、贈与税の対象となります。

注意しなければならないのは、配偶者への贈与とか、配偶者も子供も居ないからといって、他の推定相続人である弟に贈与するといったケースではこの制度を利用できません。

- 贈与者:60歳以上の父母または祖父母

- 受贈者:18歳以上の子または孫

なお、子は推定相続人(代襲相続人も含む)である必要があり、孫は推定相続人である必要はありません。

孫は、子が死亡していない限り推定相続人になりませんので、当たり前ですね。

相続時精算課税制度と暦年課税の関係

贈与税のコラムでもお話しした通り、暦年課税贈与(年間110万円まで非課税)と相続時精算課税制度は選択性です。

そしてこの選択は、贈与者ごと、受贈者ごとに選択することができます。

但し、一度相続時精算課税制度を選択した場合(税務署に届出をする)、自動的に翌年以降の贈与も相続時精算課税制度によることになり、暦年課税に戻すことはできません。

相続時精算課税制度と暦年課税の関係について整理すると

- 贈与者、受贈者ごとに選択制

- 一度相続時精算課税制度を選択すると生涯変更不可能

- 相続時精算課税制度を選択した場合、累計合計で2,500万円まで

受贈者(財産をもらう者)ごとに相続時精算課税制度を選択するか、暦年課税を選択するか、別々に選択することが可能です。

逆に贈与者(財産を譲る者)ごとに、受贈者(財産をもらう者)が相続時精算課税制度を選択するか、暦年課税を選択するか、別々に選択することが可能です。

相続時精算課税制度の注意点

令和6年改正により、より使いやすくなった相続時精算課税制度ですが、以上でお話しした通り、いくつか注意点があります。メリット、デメリットがありますので整理します。

年110万円の贈与までは相続時精算課税制度の上限2,500万円には加算されません。

贈与者ごとに相続時精算課税制度か暦年課税か選択できます。

累計2,500万円までは1回で贈与しても、複数回に分けて贈与しても贈与税はかかりません。

相続時精算課税制度による贈与する資産に制限はありません。現金でも不動産でも可能です。

一度相続時精算課税制度を選択した場合、暦年課税には戻れません。

小規模宅地の特例が使えません。(小規模宅地の特例についてはこちらを参照)

以上、相続時精算課税制度をご紹介しました。

「知らないことは損をします」相続対策、生前贈与に関する様々な制度は日本政府が用意した国民生活を守る制度です。これら制度を上手に活用して大切な財産を愛するご家族に引き継ぐ方法の一つとして是非ご検討ください。

コメント