「投資はギャンブルなのか?」という問いは、初心者から経験者まで多くの人が一度は考えたことがある疑問です。投資をギャンブルと誤解し遠ざけている人が多くいらっしゃいます。確かに、投資もリスクを伴い、時には予測が難しい要素が絡むことから、ギャンブルと似た側面があるように感じるかもしれません。しかし、投資とギャンブル(この記事では投機といいます)は根本的に異なる性質を持っています。この記事では、その違いや投資の本質、そして投資で成功するための5つのポイントについて詳しく解説します。

「なぜ投資によってあなたの資産が成長するのか」をしっかりと理解し、肚落ちして投資に取り組めば、いつかくる暴落に直面しても慌てることなく資産をじっくりと成長させることができるでしょう。

この記事を読んで欲しい人

投資はギャンブルだから怖いと思っている人

投資すると利益が出る仕組みが分からない人

投資を成功させるポイントを知りたい人

結論

投資はギャンブルではありません。投資と投機は違います

世界の人口が増えれば経済は成長します

間違った行動を避ければ長期的に資産は成長します

投資と投機の違いについて

投資と投機は、どちらも資産を増やすことを目的としていますが、そのアプローチやリスク、時間軸に大きな違いがあります。

目的

- 投資: 長期的な資産の成長を目的とし、株式、不動産、債券などの価値が時間とともに増加することを期待します。投資家は企業やプロジェクトの成長を見越し、安定した収益を追求します。

- 投機: 短期間での価格変動を利用して利益を得ることを目指します。短期的な価格変動を予測し、急激な利益を狙うため、リスクも高くなります。

リスク

- 投資: リスクはありますが、企業の成長や市場全体の安定性に基づいた判断を行い、比較的リスクが抑えられることが多いです。長期的な視点でリスク分散も可能です。

- 投機: 高リスク・高リターンを狙います。予測が難しい市場や一時的な要因に左右されやすく、大きな利益のチャンスがある反面、大きな損失を被る可能性もあります。

時間軸

- 投資: 長期的な視野で行うことが一般的です。数年から数十年にわたり、資産の成長を見守り、安定した利益を積み重ねます。

- 投機: 短期的な利益を狙い、数時間、数日、あるいは数週間という短い期間での取引が中心です。

手法

- 投資: 企業の業績や市場の動向など、ファンダメンタルズ(経済の基礎的条件)に基づいて慎重に分析し、価値ある資産を購入します。

- 投機: テクニカル分析や市場の一時的なトレンドに基づき、急速に変化する価格の波を利用して利益を得ようとします。

結論

投資は長期的な成長を見据え、リスクを抑えながら資産を増やす手段であるのに対し、投機は短期的な価格変動に焦点を当て、リスクを取って迅速な利益を目指す手法です。両者は目的もリスク許容度も異なるため、自身の資産運用方針に合ったアプローチを選ぶことが重要です。

なぜ投資は儲かるのか?

投資が儲かる理由は、世界の経済が時間とともに成長し、その成長に伴って国や企業の価値が増加するからです。私たちは世界経済の成長に自分の資産を投入し、その国や企業価値の増加の恩恵を利益として得るのです。

世界経済の成長と利益分配

世界経済が成長すると、企業は事業活動を通じて利益を上げ、その利益の一部は配当として株主に分配されます(インカムゲイン)。これが株式投資の基本です。そして企業価値の高まりと共に企業の時価総額が上昇し、株価の上昇が起こり、その株を売却することで利益を得ます(キャピタルゲイン)。

それでは何故世界経済は成長すると言えるのでしょう?

経済の拡大は、人口増加、新しい技術や市場の拡大、人々の消費力の向上などによって引き起こされます。

また近年の日本でも見られるように、経済成長の結果の一つとしてインフレーション(物価上昇)が起こります。インフレーション(物価上昇)は現金の価値を減少させる一方で、企業利益の上昇、賃金の上昇、実物資産や株式、不動産などの価値が上昇を引き起こします。

なぜ世界経済は成長するのでしょうか?ここに簡単な例えを紹介します。

- 裸足で歩いていた人は足が痛くサンダルを作りました。

- サンダルで歩いていた人は早く走るためにシューズを作りました。

- もっと早く目的地に楽に行くために自転車を作りました。

- もっと早く、楽に目的地に行くために自動車を作りました。

- もっと早く、遠くに行くために飛行機を作りました。

- もっと遠くに行くために宇宙船を作りました。

とても単純な例えで恐縮ですが、人は「明日は今日よりきっと良くなる!」と信じて、もっと便利に、もっと楽に、もっともっと。。。と、飽くなき挑戦を毎日繰り返しています。

数年前にみんなが外で歩きながら電話をしたり、通勤電車の中でネットで買い物をする生活を誰が予想できたでしょうか?人々の飽くなき欲求は、日々の生活を進化させ、新しい技術や製品は人々の生活を豊かにし、企業利益を向上させます。

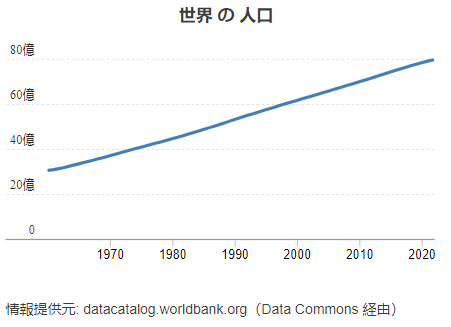

世界人口の増加と利益分配

令和6年7月11日に発表された『世界人口推計2024年版:結果の概要』によると、世界の人口は、今後60年間で増加し、2024年の82億人から2080年代半ばには103億人でピークに達する見込みです。 その後、今世紀末までに102億人になると推計されています。

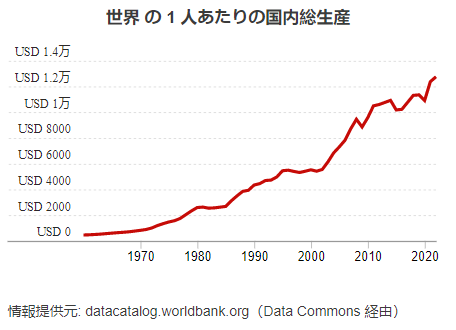

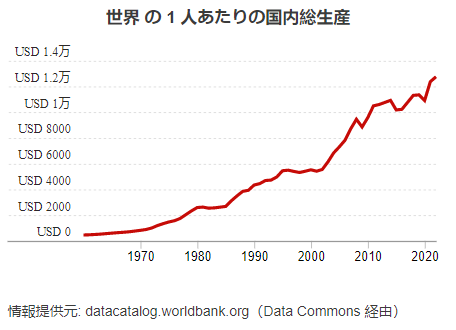

日本では少子高齢化による人口減少に悩まされていますが、世界の人口は今後も増え続け、国民一人当たりのGDP(国民総生産)は上がり続けます。つまり成長する世界の市場に投資をすることにより、その成長と共にあなたの資産も成長していくでしょう。

利子や利回り

債券や預金などの資産に投資する場合、貸し付けた資金に対して利息を受け取ることができます。これは、貸し付けたお金に対する「報酬」であり、時間の経過とともに資産を増やす手段です。また、株式や不動産投資も、定期的な収入源となる配当金や賃料収入を生む場合があります。

リスクプレミアム

投資はリスクを伴いますが、そのリスクに対する報酬として、リスクの少ない資産(預貯金など)よりも高いリターンが期待できます。投資家は、リスクを取る代わりにそのリターンを享受することができるため、長期的には資産が増える可能性があります。

この「リスクプレミアム」は株式などに限られません。定期預金や貯蓄型保険などでも元本棄損リスクは無いとしても、ある一定期間「その金銭をすぐに使えない」というリスクや、インフレによる実質的価値の減少というリスクを負っています。

さらに株式投資などの資産運用は「不労所得」であると考えられますが、決してそんなことはなく、「明日には資産が半分になってしまうかもしれない」というリスクを負っていることの「対価」として利益を得ていると言えるのです。

「ノーペイン、ノーゲイン(No Pain, No Gain)」の原則は、特にスポーツやフィットネスの文脈でよく使われますが、投資やビジネスの分野にも当てはまる重要な考え方です。このフレーズは、「痛み(努力や犠牲)」なしには「利益(成果や成長)」を得ることはできないという意味で、成功や利益を追求するためにはリスクや困難、努力が必要だという教えを表しています。

投資における「ノーペイン、ノーゲイン」

投資の世界では、リスクを取らないと高いリターンを得ることは難しいということを示しています。つまり、より高い利益を期待するためには、一定のリスクや不安定さを受け入れる覚悟が必要です。

具体的なポイント

リスクとリターンの関係

投資には「リスクとリターンは比例する」という基本的な考え方があります。安全でリスクの少ない資産(例:国債、預金)は安定している反面、リターンも低い傾向があります。一方で、株式や新興市場の投資などリスクの高い資産は、短期的な損失のリスクも高いものの、長期的にはより大きなリターンを得られる可能性があります。大きな利益を得るには、リスクという「痛み」を耐えなければなりません。

長期的な視野

短期的な市場の変動や一時的な損失を恐れて撤退してしまうと、大きな利益を逃してしまう可能性があります。市場は上下を繰り返すため、忍耐強く投資を続けることが、成功の鍵となります。この「耐える」過程が「痛み」にあたりますが、長期的にはそれが「利益」に繋がります。

学習と経験

投資には知識と経験が必要です。成功するためには、試行錯誤を重ね、失敗から学び続けることが求められます。初めての投資で損失を出すこともありますが、それは成長のための「痛み」であり、将来の利益のための教訓となります。

「ノーペイン、ノーゲイン」の原則は、投資においても重要な考え方です。リスクを恐れて何もしなければ大きな利益は得られませんが、リスクを適切に管理し、長期的に努力と忍耐を続けることで、最終的に報われる可能性が高まります。努力や犠牲があってこそ、成功と成長が手に入るという普遍的な教訓です。

長期的な資産の成長

投資は時間の経過とともに「複利」の効果を発揮します。得た利益を再投資することで、元本と利益が一緒に増え続ける「雪だるま式」の成長を実現できます。長期間保有することで、リスクを分散しつつ資産が大きく成長するチャンスが高まります。

投資で成功するための5つのポイント

投資で成功するためのポイントはいくつかあります。以下に主要なポイントをまとめます。

1. 長期的な視野を持つ

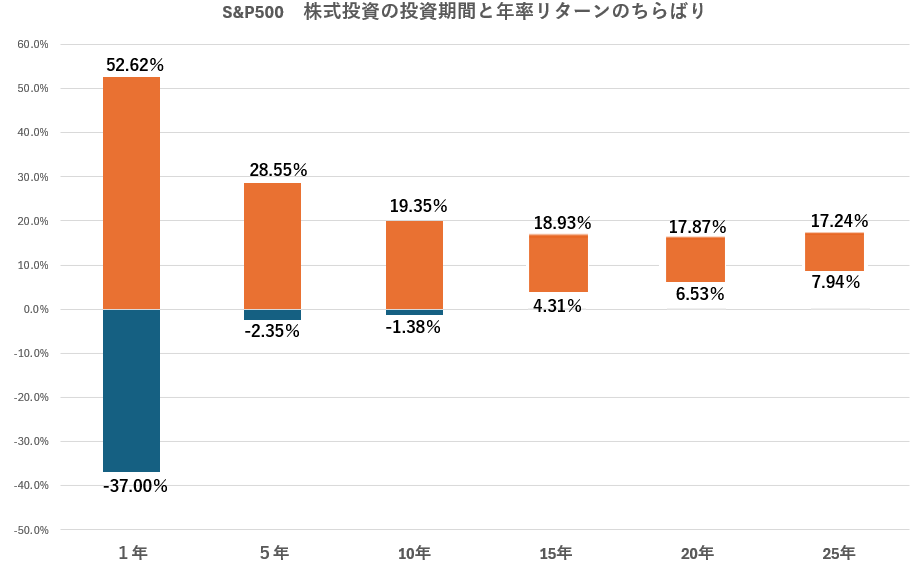

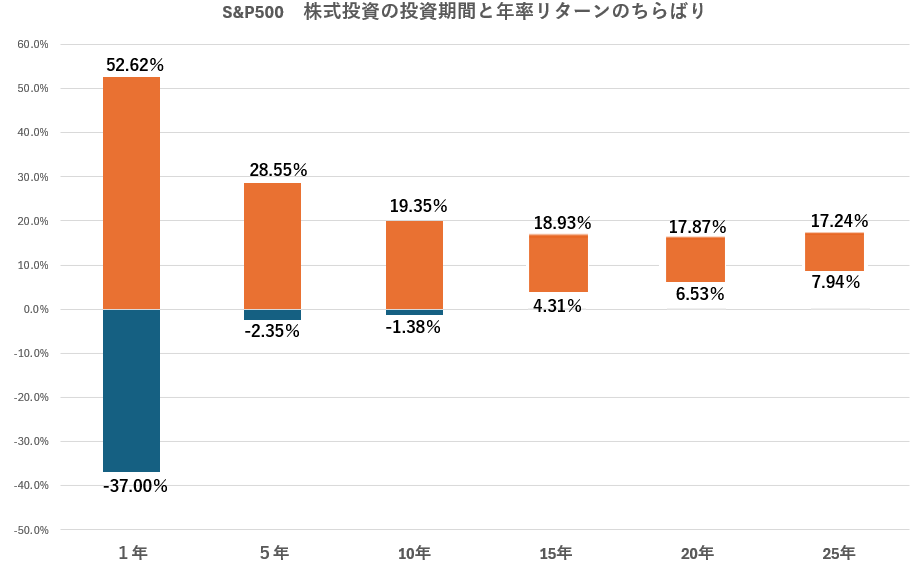

短期的な市場の変動に惑わされず、長期的な視点で投資を行うことが重要です。株式市場や不動産などは、1年から5年程度の短期で見ると大きく下落することがありますが、5年以上の長期で見た場合成長する傾向があるため、時間を味方にすることができます。

下記のチャートは投資の名著「ウォール街のランダム・ウォーカー」掲載のチャートです。

1950年~2017年までの67年間でいつ投資を始めても

- どこかの1年だけ投資を行った場合、そのリターンはマイナス37%からプラス52.6%と大きなブレがあった

- 5年、10年と投資期間が長期になるほどマイナスになる確率は小さくなった

- 投資を15年以上継続した場合どの期間を取ってもマイナスになることはなかった

- 投資期間を延ばすとリターンの最低値は高くなった

つまり、どこで投資を始めても15年以上投資を継続すれば結果がマイナスになる可能性は限りなくゼロに近いということが分かります。

もちろん過去の結果が未来を決めるものではありませんので投資タイミングによって損失が出る可能性はあります。

(著者作 出典:ウォール街のランダム・ウォーカー)

2. 分散投資

1つの銘柄や資産クラスに集中するリスクを避けるため、ポートフォリオを分散させることが重要です。株式、債券、不動産、金、暗号資産など、異なる資産に投資することで、リスクを分散させることができます。

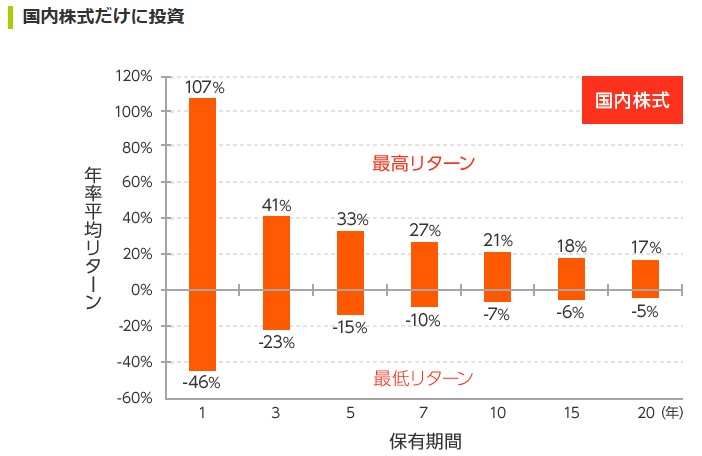

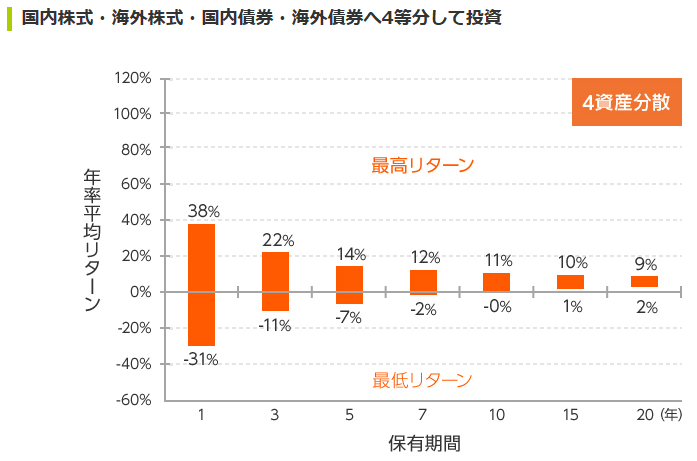

下記は三井住友銀行さんからお借りしました。

「保有期間別の年率平均リターンの最高と最低(1970年1月~2015年6月)」のチャートです。

こちらは日本国内株式だけに投資した場合と、4資産に等分して投資した場合の比較ができます。

(三井住友銀行 リスクと付き合い方法 その4)

このチャートが表す期間はちょうどバブル崩壊の前後になりますので、「国内株式の暗黒の時代」が色濃く反映されています。そのため国内株式のパフォーマンスはかなり厳しいものとなっています。

この歴史的に厳しい時代であっても、債券を組み合わせたポートフォリオ(資産配分)を取った場合には、10年でマイナスになる可能性は限りなくゼロになることが見てとれます。

3. リスク管理

投資には必ずリスクが伴います。自分が許容できるリスクの範囲を理解し、それに基づいて投資を行うことが大切です。損失を受けても耐えられる金額を設定し、リスクを適切に管理することができます。

例えば「10万円なら損をしても大丈夫」とか「50万円までなら耐えられる」「10%下落までならなんとか」等、事前に自分のリスク許容度を決めて投資に取り組みことが大切です。

またリスク許容度は、投資経験や学習によって大きくなってくるのが一般的です。

下落と上昇を何回か経験するうちに株価の動きになれ、学習するうちに色々な経済の仕組みが肚落ちして、暴落が来ても「また戻るだろう」と考えられるようになると、長期で資産を成長させることができる様になります。

4. 感情に左右されないための継続的な学習

市場が急落したり急騰したりすると、感情的な判断をしてしまいがちです。恐怖や欲望に左右されず、冷静な判断を維持することが重要です。決めた戦略に基づいて行動し、衝動的な売買を避けるよう心がけましょう。

衝動的な売買、狼狽売りを防ぐためには、継続的な学習が欠かせません。市場や経済の状況は常に変化しています。新しい投資手法や市場のトレンドを学び続けることで、より良い投資判断ができるようになります。本やニュースなどを活用し、知識をアップデートしましょう。

5. 手数料や税金を考慮する

投資のリターンは、手数料や税金によって削られることがあります。手数料が低い金融商品を選び、税制優遇を受けられるNISAやiDeCo(日本の場合)などの制度も活用しましょう。

これらのポイントを押さえ、戦略的に投資を行うことで、成功の可能性を高めることができます。

まとめ

いかがでしたでしょうか?

投資が儲かるのは、決して投機(ギャンブル)と同じではなく、人々の「明日はきっと今日より良くなる」という飽くなき欲求に基づいた、世界経済の成長、企業価値の成長により裏付けされたものなのです。

ただ一方で短期的には戦争などの地政学的リスク、感染症や金融危機など、我々が予測、コントロールすることができない理由で暴落することも度々起こります。大切なことはリスクを理解し、過度に恐れず、自分のスタイルに合った投資手法を見付け、淡々と継続していくことです。しっかりとした計画とリスク管理、継続した勉強が重要です。

コメント